「給与所得者の扶養控除等の(異動)申告書」の基本的な留意事項、提出者の範囲、書き方等について解説しました。

扶養控除等申告書は皆が提出!

「給与所得者の扶養控除等の(異動)申告書」は、給与の支払を受ける人(給与所得者)が、その給与について扶養控除などの諸控除を受けるために提出する書類になります。

独身、既婚、お子さんの有・無、お子さんの年齢が16歳未満、勤務者本人が親の扶養に入っている ・・・ 等々 にかかわらず、給料をもらう人は原則として全員提出する義務があります。

ネーミングからして、一見「扶養控除を受ける人」だけのような印象を受けますが、そういった限定的なものではなく、「現状の扶養控除の有無を区分」し、なおかつ「税額(軽減税額)を決定する際の根拠となる書類」だと思っていただければ、わかりやすいかと思います。

国税庁HP「給与所得者の扶養控除等の(異動)申告」の[備考] 欄 にも「国内において給与の支給を受ける居住者は、源泉控除対象配偶者や扶養親族の有無にかかわらず原則としてこの申告を行わなければならない」と記載されています。「独身で扶養親族がいない従業員」の方にも提出してもらうよう、周知徹底しましょう。

会社への提出期限について

「給与所得者の扶養控除等の(異動)申告書」は、その年の最初(給与の支払を受ける日の前日までに)に全員提出することが義務付けられています。

前年の年末調整の際に一緒にこの用紙を従業員に配布し、記入・捺印してもらったら、1月の給与支給日 前日 までに回収しましょう。

同用紙は、会社保管のものですが、税務署から見せてほしいと言われた場合は、速やかに提示しなくてはいけません。

提出しないと税金が高くなる

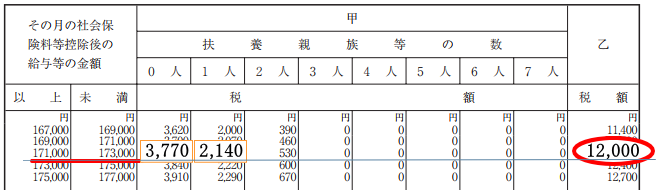

扶養控除等申告書を提出していないと(&会社で保管していないと)、税金が高くなってしまいます。下の表の例でいいますと、ちゃんと提出していれば、「独身者 」や「夫婦共働きでお子さんが16歳未満の人」の場合(扶養0人)の税額は 月額 3,770円、「専業主婦の配偶者がいる人」等(扶養1人)なら 2,140円 となります。

しかし、もし提出していないと、税額は「乙欄の 12,000円」に跳ね上がります。更に年末調整も受けられなくなってしまいます。税金が高くなり、しかも「年末調整を受けらず確定申告をしなければならない」なんて、何も良いことはないですね。

例: 社会保険料控除後の金額が171,500円で 扶養親族が0人なら算出税額は 月額 3,770円、1人なら 2,140円ですが、提出していない場合は、乙欄の 12,000円 になってしまいます。

また、税務調査時に記入・捺印後の用紙が保管されていないと、問答無用で乙欄の税額になります。ご注意ください。

扶養等の異動があった場合は再提出

年の途中で従業員の家族に子供が生まれた時、配偶者がパート等の勤務を開始した時、扶養家族が就職や退職などの異動があった時は、その都度 扶養控除申告書を提出してもらう必要があります。

[ 参考リンク ]

- 国税庁「給与所得者の扶養控除等の(異動)申告」